Как самостоятельно открыть ИП в 2022 году: самая полная инструкция по регистрации

Пройти регистрацию ИП самостоятельно проще, чем кажется. Нужно выбрать налоговый режим, подобрать правильные ОКВЭДы, заполнить пару документов и отнести их в налоговую инспекцию. А можно и не носить – есть инструменты для электронной подачи заявки.

Обычно на подготовку уходит пару часов, а с нашими подсказками еще меньше. Разбираем самостоятельную регистрацию ИП пошагово – с примерами, шаблонами документов и инструкциями.

Какие документы готовить

В пакете документов для самостоятельной регистрации ИП всего пять пунктов:

- Паспорт + ксерокопии всех страниц.

- ИНН + ксерокопия.

- Заявление на регистрацию по форме Р21001.

- Заявление о выборе спецрежима по налогам.

- Квитанция на госпошлину – 800 руб.

Окончательный список зависит от нюансов. Например, если вы готовы платить налоги на общей системе (ОСНО), заявление о выборе спецрежима не нужно. А если подавать документы для регистрации ИП самостоятельно через МФЦ, нотариуса, в Интернете или через банк, не нужна уже квитанция на госпошлину. Но может понадобиться ЭЦП – электронная подпись.

Открыть ИП самому не сложно. Но есть нюансы, про которые можно забыть и получить отказ. Чтобы ничего не упустить, пожалуйста, прочтите этот материал до конца. Ниже есть все, что нужно, чтобы зарегистрировать ИП самостоятельно.

Что будем делать:

- Правильно подбирать ОКВЭДы.

- Выбирать выгодный спецрежим и заполнять форму уведомления.

- Заполнять заявление Р21001.

- Оплачивать госпошлину.

- Подавать документы в налоговую одним из 4 способов.

Шаг 1. Ищем свои ОКВЭДы

ОКВЭДы – это коды видов бизнеса, которыми мы планируем заниматься. Есть специальный справочник, в котором все виды деятельности разбиты на категории и каждому присвоен отдельный шифр. Нужно найти самые близкие к вашему делу и как минимум один указать в заявлении.

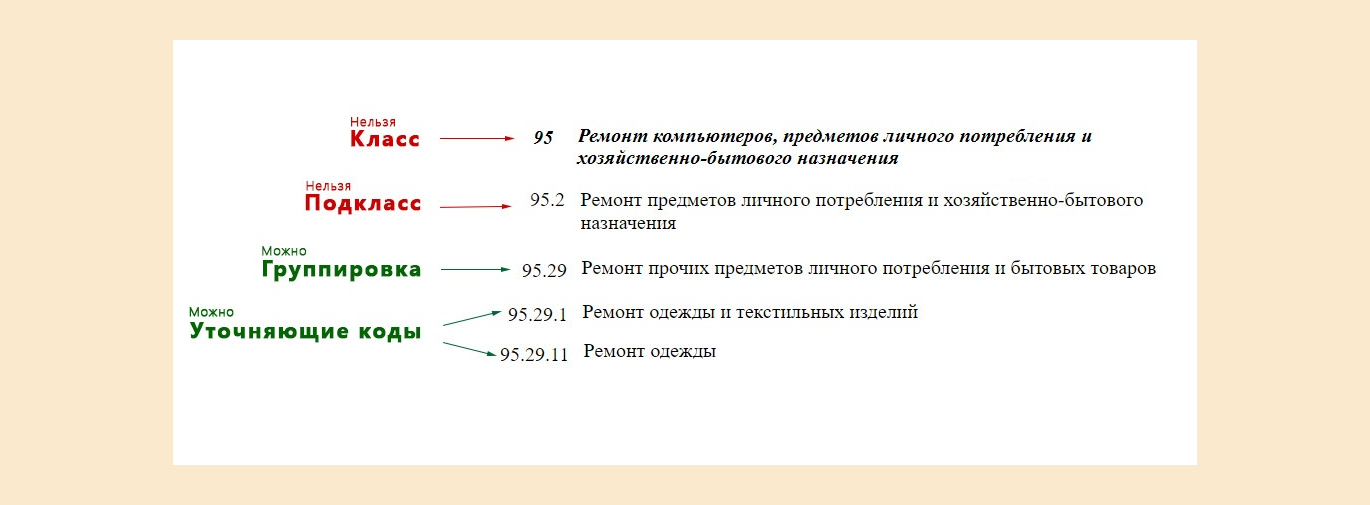

Вручную искать коды сложно. В справочнике около 2,5 тыс. кодов. Они разбиты на классы, подклассы и группировки. Чтобы указать корректный код, нужно как минимум найти свою группировку. Иногда для этого приходится пролистать весь справочник. Разберем на примере Василия.

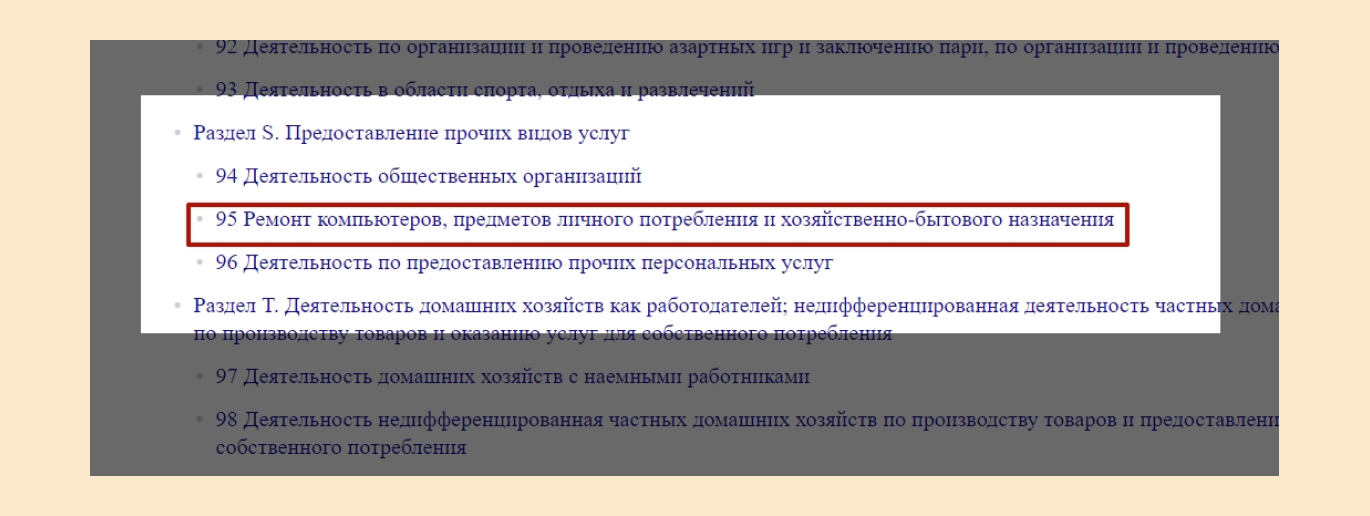

Василий занимается ремонтом одежды в своем ателье. Чтобы пройти регистрацию ИП самостоятельно, Василию нужно найти подходящий код ОКВЭД. Он посмотрел оглавление справочника и не нашел в нем раздела «Ремонт одежды». Зато в разделе «Предоставление прочих видов услуг» Василий нашел класс 95 «Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения».

|

| Рис. 2. Пример справочника ОКВЭД |

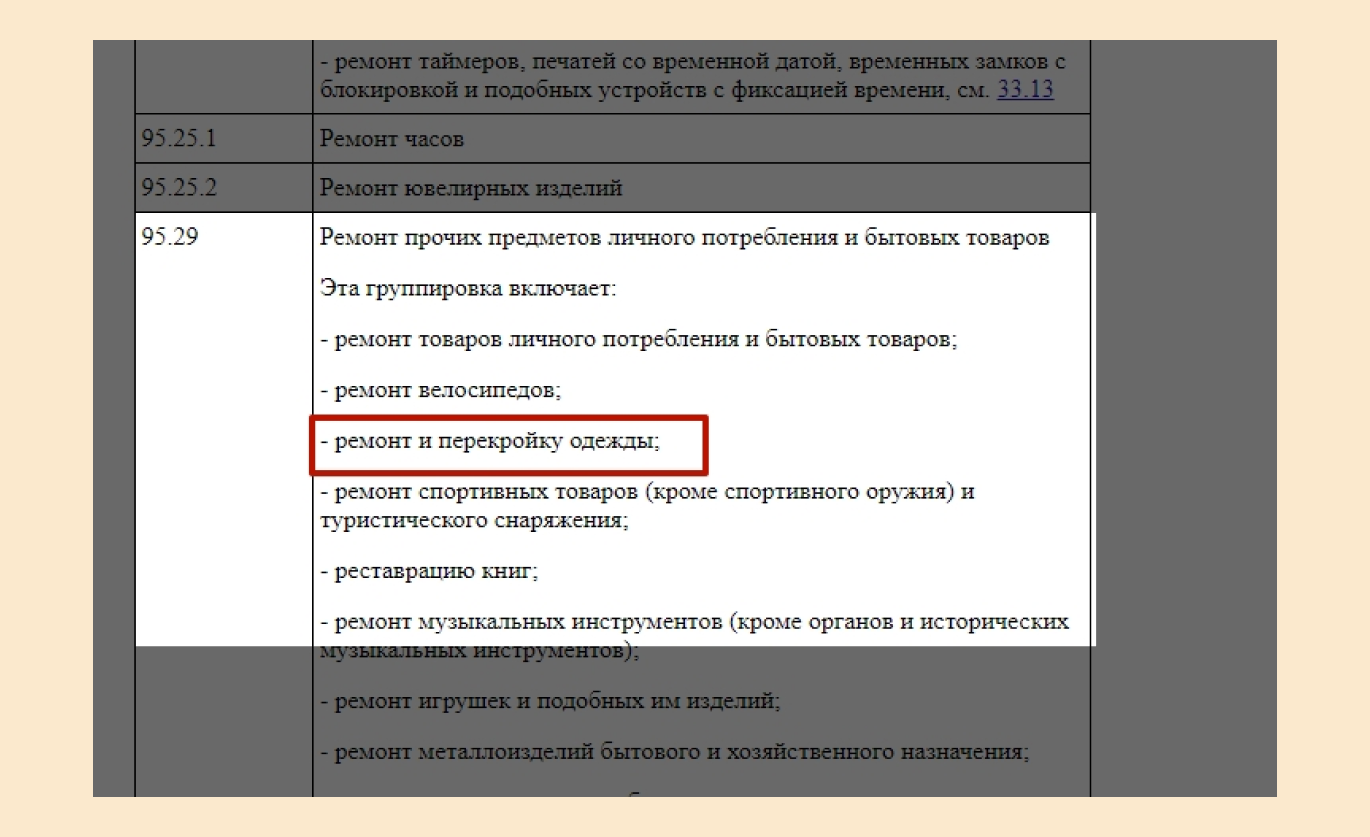

Пролистав до середины, Василий нашел группировку, которая включает ремонт и перекройку одежды.

|

| Рис. 3. Пример справочника ОКВЭД |

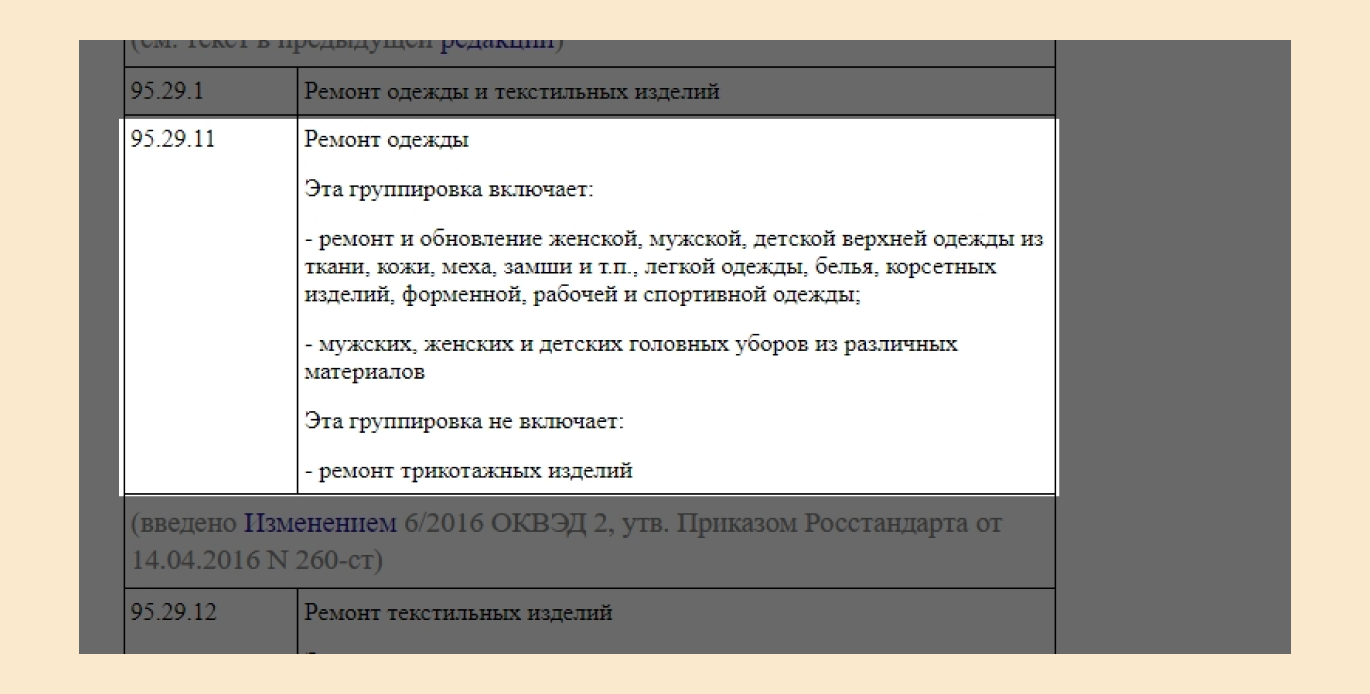

Еще ниже Василий нашел и нужный код: 95.29.11 «Ремонт одежды». Теперь Василий может указать этот код в заявлении в качестве основного.

|

| Рис. 4. Пример справочника ОКВЭД |

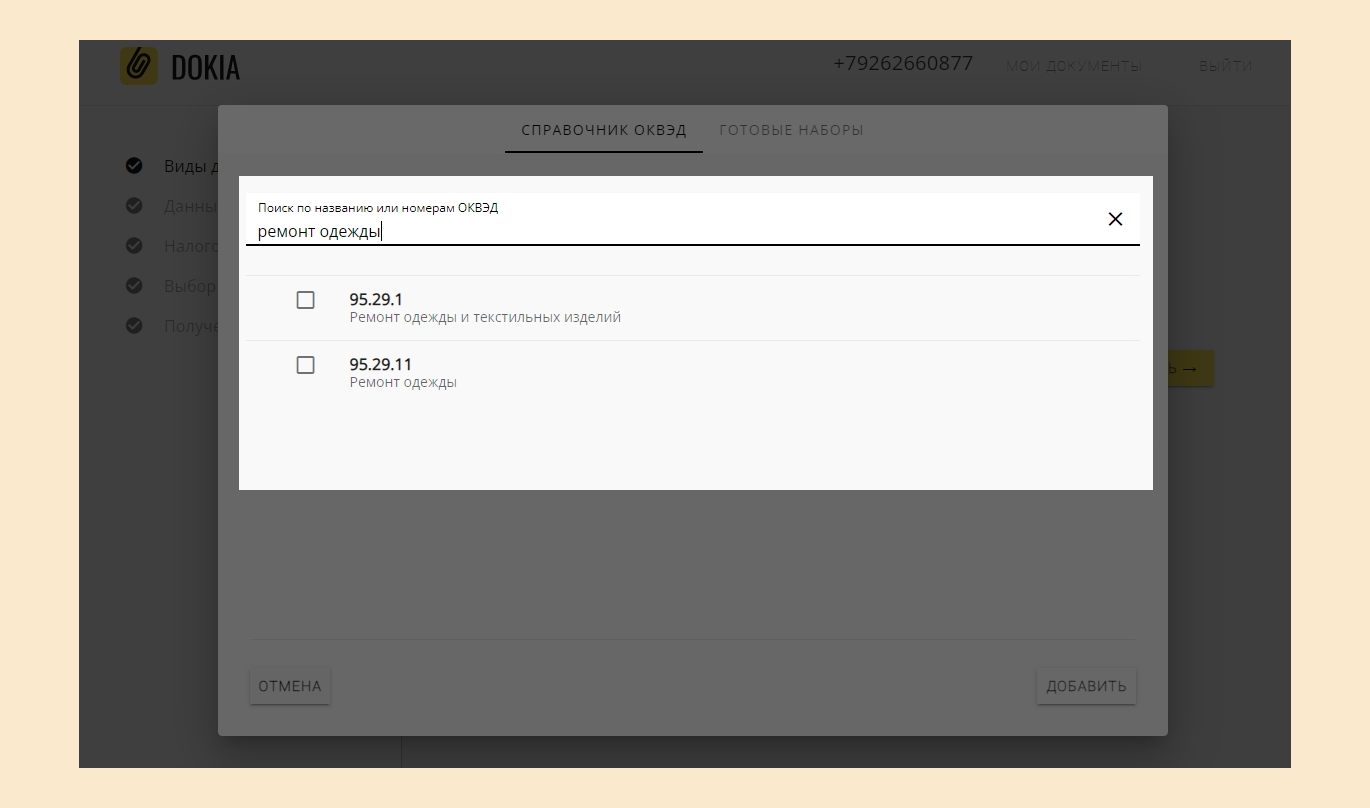

Проще найти свой код с помощью сервиса. Например, в конструктор документов Dokia вшит справочник, который сам подбирает коды по ключевым словам и автоматически вставляет их в заявление.

Василий ввел название своего вида деятельности и тут же получил подходящие коды. Перебирать весь справочник не пришлось.

|

| Рис. 5. Конструктора Dokia. Справочник предлагает коды ОКВЭд по ключевым словам и сам вносит их в заявление |

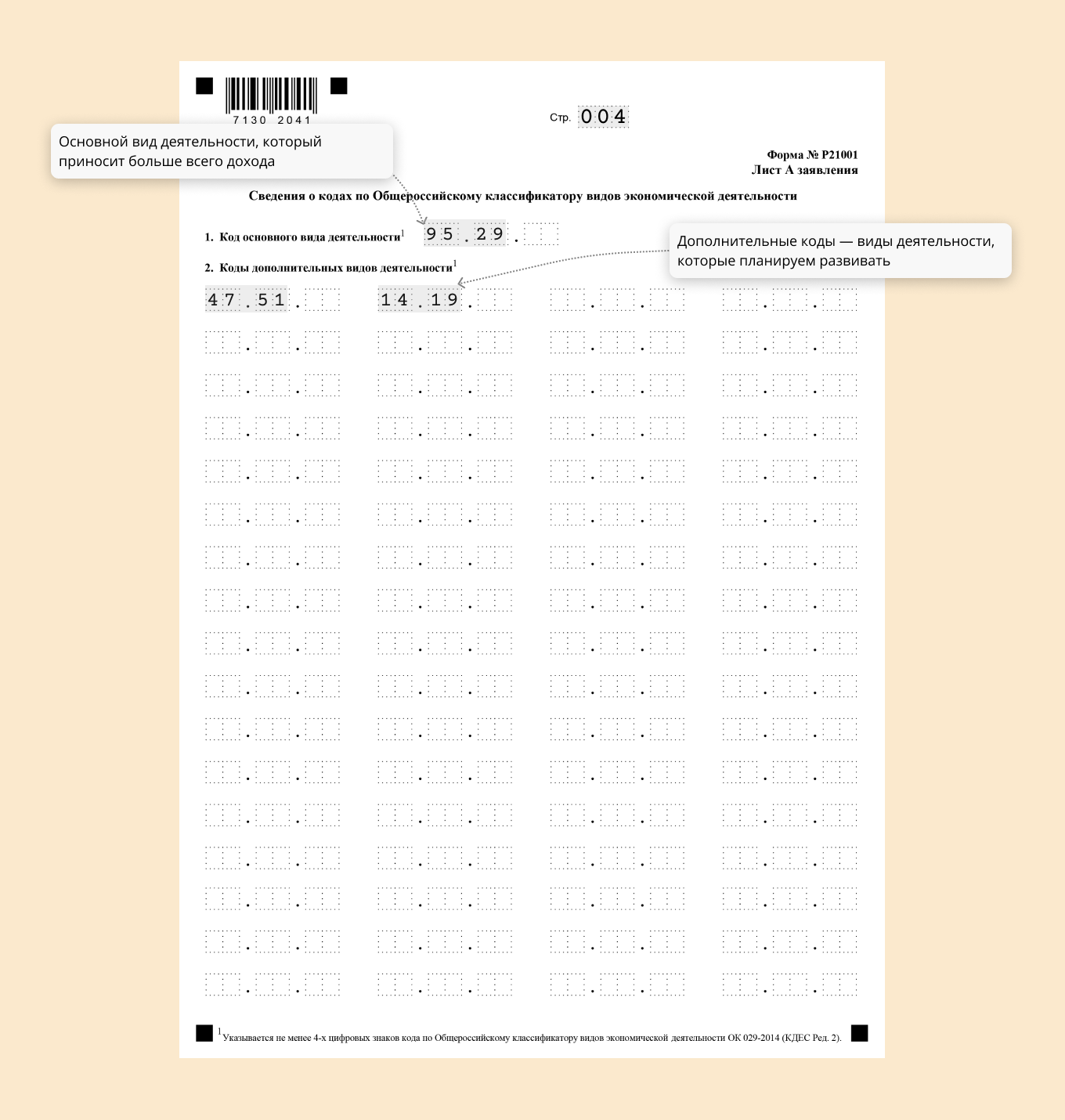

Нужен как минимум один основной код. В заявлении можем внести сколько угодно видов бизнеса, но один нужен как основной – это то занятие, на котором мы будем больше всего зарабатывать. Кроме основного шифра можем указать несколько дополнительных – это виды бизнеса, которые планируем развивать параллельно.

Кроме ремонта одежды, Василий планирует продавать пуговицы, молнии и нитки. А еще шить на заказ кожаные аксессуары – перчатки, ремни и пр. Ему нужно добавить еще 2 кода в заявление:

- 47.51.2 «Торговля розничная галантерейными изделиями в специализированных магазинах»;

- 14.19.31 «Производство аксессуаров одежды из натуральной или композиционной кожи»

Лучше выбирать только 4-значные коды. В справочнике мы встретим шифры с количеством знаков от 2 до 6. Шифры с 2 и 3 цифрами брать нельзя – это классы и подклассы. В заявлении разрешено указывать коды, в которых от 4 до 6 цифр – это коды группировок и уточняющие коды. Правильнее всего указывать 4-значные коды группировки – тогда в заявку автоматически войдут все уточняющие коды на 5 и 6 цифр.

|

| Рис. 6. Структура справочника ОКВЭД. |

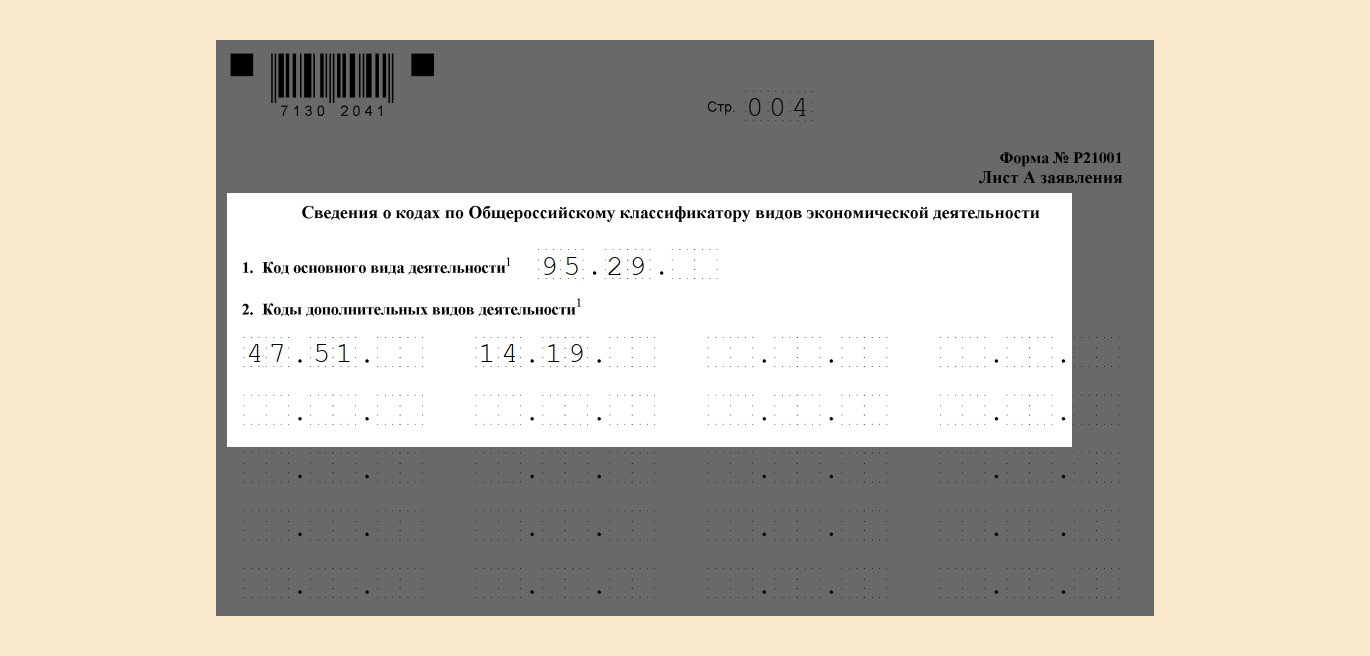

Василий сократил все выбранные коды до кодов группировок – так он автоматически откроет и другие близкие виды деятельности, без их уточнения в Р21001. Сначала Василий выписал все коды в блокнот, а позже, когда дело дошло до заполнения заявления, вписал их в поля на листе А формы Р21001.

|

| Рис. 7. Фрагмент листа А формы заявления Р21001 |

Лучше указывать только реальные виды деятельности. Те, которыми точно будете заниматься или планируете развивать. Закон не ограничивает количество кодов в заявлении – можно вписать столько, сколько захотите. На случай, если сегодня ремонтируете одежду, а завтра захотите продавать продукты или варить кофе на вынос.

Но есть риск: банки и ФНС России не любят, когда у предпринимателей много кодов и рассматривают как косвенный признак фирмы-прокладки. В этом нет ничего незаконного, но после самостоятельной регистрации ИП возможно повышенное внимание со стороны инспекции. Или отказ банка в открытии расчетного счета.

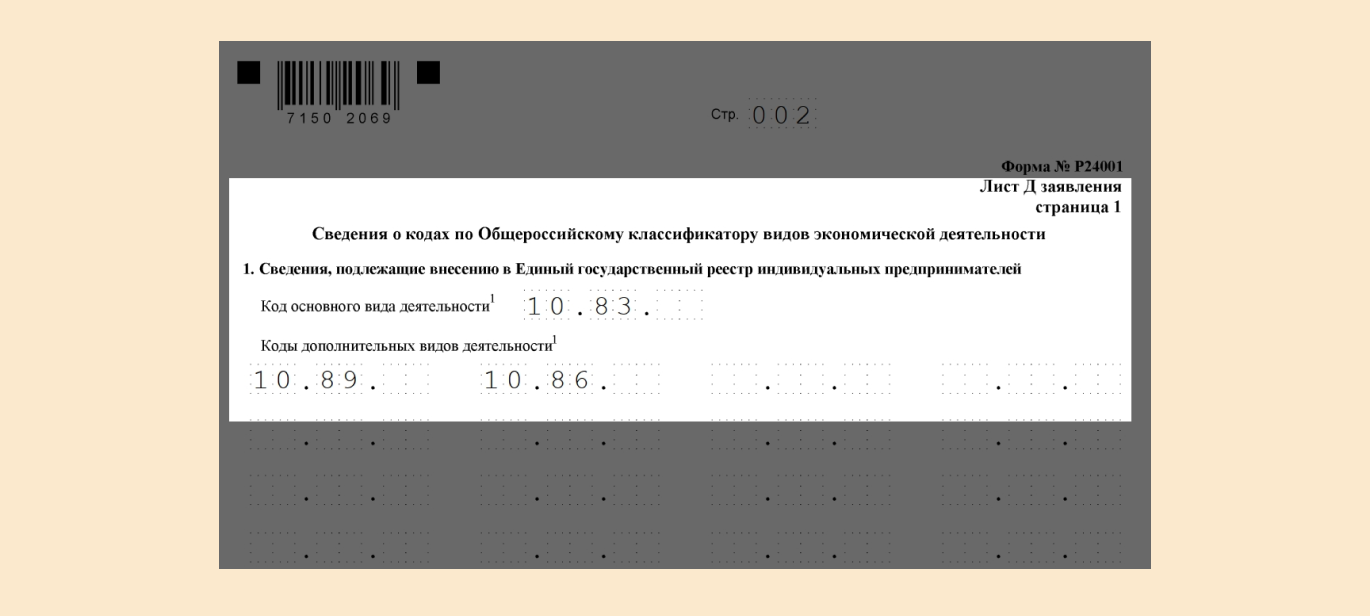

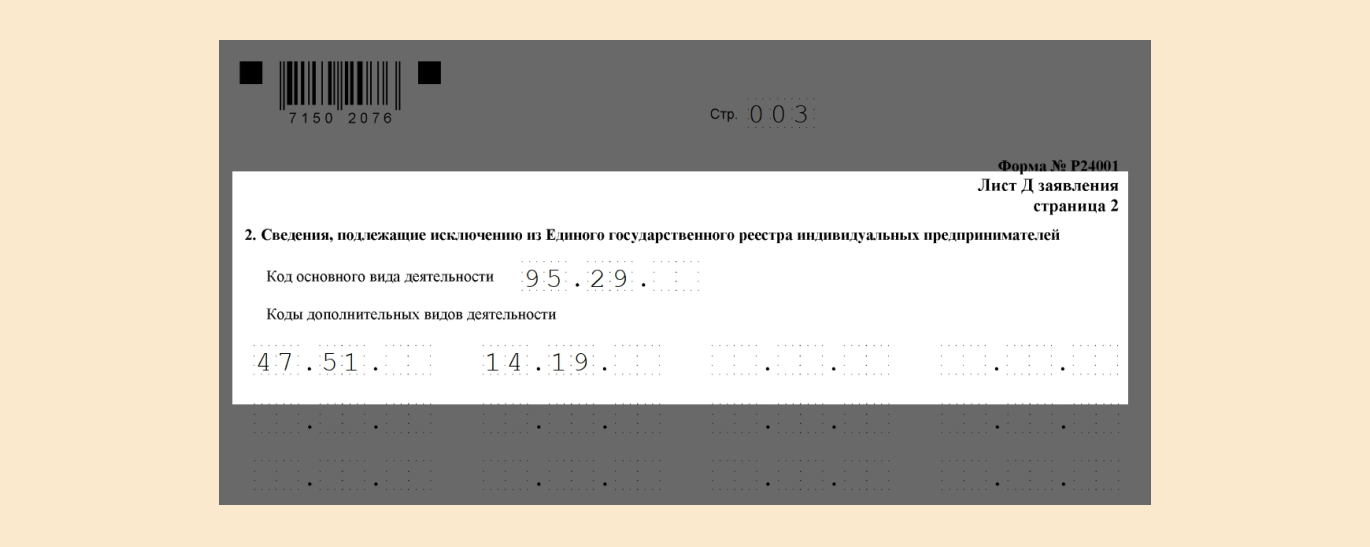

ОКВЭДы можно изменить, добавить новые. Если ИП заранее не знает, чем точно будет заниматься или в процессе ведения хозяйственной деятельности меняет направление бизнеса, коды можно сменить. Для этого в налоговую подают заявление по форме Р24001 (ст. 22.2 закона № 129-ФЗ). Нужно заполнить лист «Д» и указать:

- на странице 1 – новые коды, которые хотим добавить в ЕГРИП;

- на странице 2 – коды, которые хотим удалить из ЕГРИП.

|

| Рис. 8. Фрагмент страницы 1 листа «Д» формы Р24001 с новыми кодами ОКВЭД – эти коды добавят в ЕГРИП |

|

| Рис. 9. Фрагмент страницы 2 листа «Д» формы Р24001 с кодами ОКВЭД, которые нужно убрать из ЕГРИП |

Если вовремя не изменить коды, можно получить штраф. За несвоевременное представление сведений об ИП в налоговый орган, включая сведения о новых видах деятельности, которыми занимается ИП, налоговая привлекает к административной ответственности. Могут сделать предупреждение или наложить штраф до 10 тыс. руб. (ч. 3-4 ст. 14.25 КоАП РФ).

За доходы от видов деятельности, не указанных в ЕГРИП, могут доначислить налоги. Если ИП на УСН ведет деятельность, которой нет в ЕГРИП, есть риск что доходы от такой деятельности, будут облагаться 13% НДФЛ (Письмо Департамента налоговой и таможенной политики Минфина России от 22 ноября 2017 г. № 03-04-06/77155).

Шаг 2. Выбираем налоговый режим

Налоговый режим помогает понять, как часто и по какой ставке необходимо платить налоги. Когда проходишь регистрацию ИП самостоятельно и пошагово, лучше сразу выбрать и налоговый режим. Можно ничего не выбирать и пропустить этот шаг, но тогда через 30 дней налоговая автоматически подключит ИП на ОСНО – общей системе налогообложения. А это высокие ставки, несколько видов налогов и сложная отчетность.

Перед тем, как зарегистрировать ИП самостоятельно, лучше выбрать один из спецрежимов для малого бизнеса:

- УСН – упрощенка. Лучшая альтернатива ОСНО для малого бизнеса. Всего один налог по ставке 6-15%, а в некоторых регионах снижен до 0%. Сам считаешь сумму налога, раз в квартал платишь налоги и взносы, раз в год подаешь декларацию. Все просто.

- ЕСХН – налог для сельхозпроизводителей. Самый выгодный вариант, если выращивать на своем участке помидоры на продажу, продавать домашнее молоко или разводить в своем пруду рыбу. Налог всего 6%, плюс освобождение от НДС, если годовой оборот менее 60 млн руб.

- ПСН – патентная система. Идеальна для мелких предпринимателей, виды бизнеса которых подключены к ПСН в конкретном регионе. Покупаешь патент на срок 1-12 месяцев и работаешь, пока патент не истечет. А затем покупаешь новый, и так по кругу. Стоимость патента регулирует местный налоговый орган – она зависит от вида деятельности. Минус в том, что на каждый вид деятельности нужно покупать отдельный патент. Зато сумма налога известна заранее. Если заработал больше, чем предполагает ФНС России, доплачивать не придется.

- НПД – режим для самозанятых. Самый простой вариант: налог 4-6%, никакой отчетности и деклараций, страховых взносов и расчетов налога. Даже заявление не нужно – регистрация, расчеты и отчетность через мобильное приложение. Но есть минус: нельзя нанимать сотрудников и превышать лимит дохода в 2,4 млн руб. в год. Также есть ограничения по видам деятельности.

| УСН | ЕСХН | ПСН | НПД | |

| Сколько платить | 6-15% | 6% или меньше | Цену патента | 4-6% |

| С чего платить | С дохода или дохода за вычетом расходов | С дохода | – | С поступлений |

| Нужна ли декларация | Да | Да | Нет | Нет |

| Нужны ли страховые взносы | Да | Да | Да | Нет |

| Какие ограничения | До 100 сотрудников

До 150 млн руб. оборота |

Не менее 70% дохода от С/Х-бизнеса | До 15 сотрудников

До 150 млн оборота |

Без работников

До 2,4 млн руб. дохода |

| Как выбрать режим | Подать форму 26.2–1 | Подать форму 26.1–1 | Подать форму 26.5–1 | Подать заявку через приложение |

| Кому подойдет | Всем ИП | Сельхозпроизводителям | Всем ИП, по видам деятельности которых есть патенты | Самозанятым |

Василий решил работать на УСН. Чтобы подключить упрощенку, вместе с документами для самостоятельной регистрации ИП Василий подаст в налоговую форму 26.2–1. Он заполнил уведомление по шаблону и приложил его к копиям документов.

.png) |

| Рис. 10. Пример заполнения формы 26.2-1. Скачать бланк |

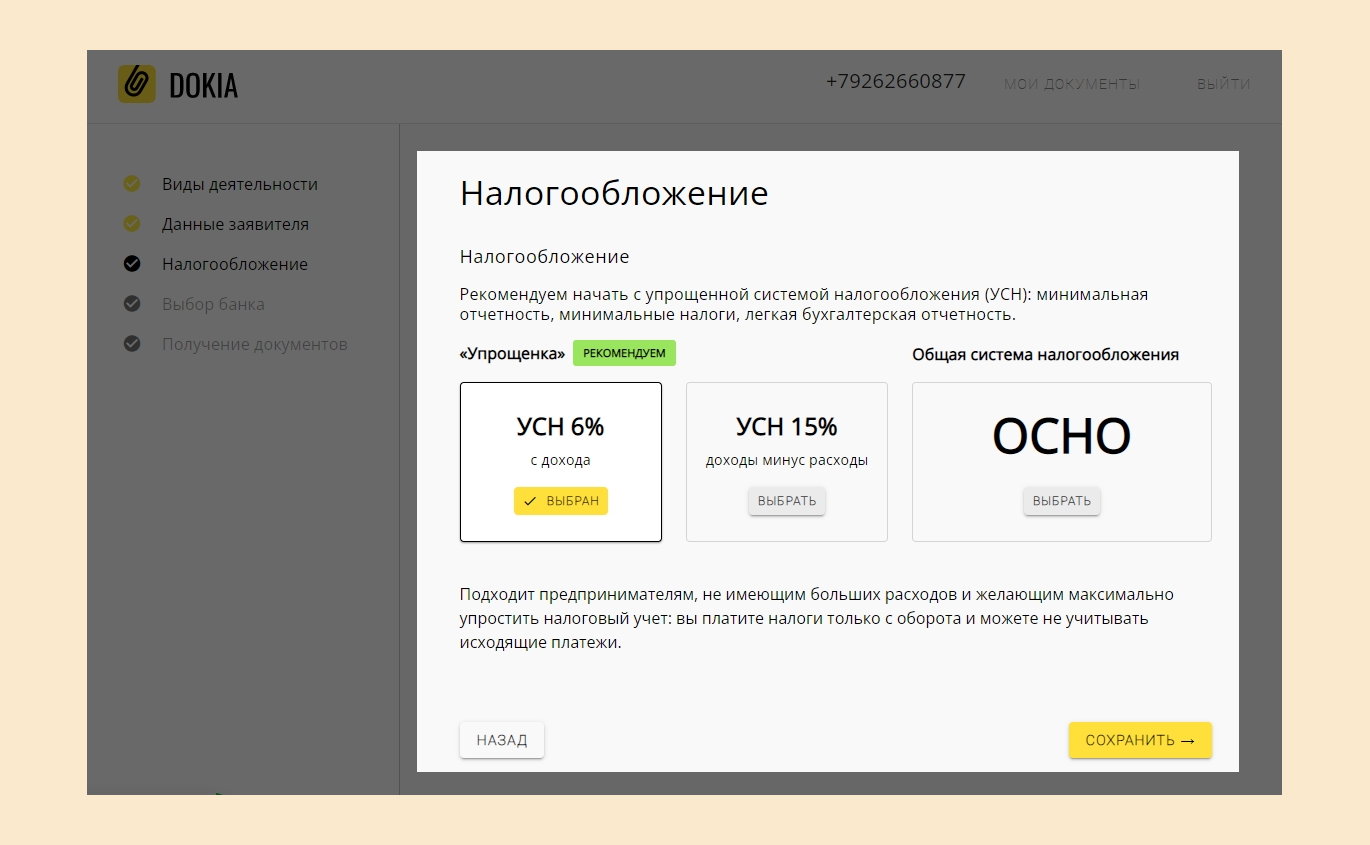

При регистрации ИП самостоятельно не обязательно заполнять форму на УСН вручную. Если использовать для подготовки документов конструктор Dokia, можно выбрать налоговый режим, а уведомление сервис заполнит самостоятельно. Быстро и без ошибок.

|

| Рис. 11. Фрагмент интерфейса конструктора документов Dokia. Можно выбрать налоговый режим и сервис сам заполнит форму 26.2-1 |

Шаг 3. Заполняем заявление

Когда заполняешь документы для регистрации ИП самостоятельно, главное – не ошибиться в заявлении. Это бланк на 5 листов, который на самом деле страшный только с виду. Но ошибаться, что-то зачеркивать или дописывать нельзя. Расшифровку данных из формы делает робот. Если он не сможет прочитать какую-то из строк, придется переделывать.

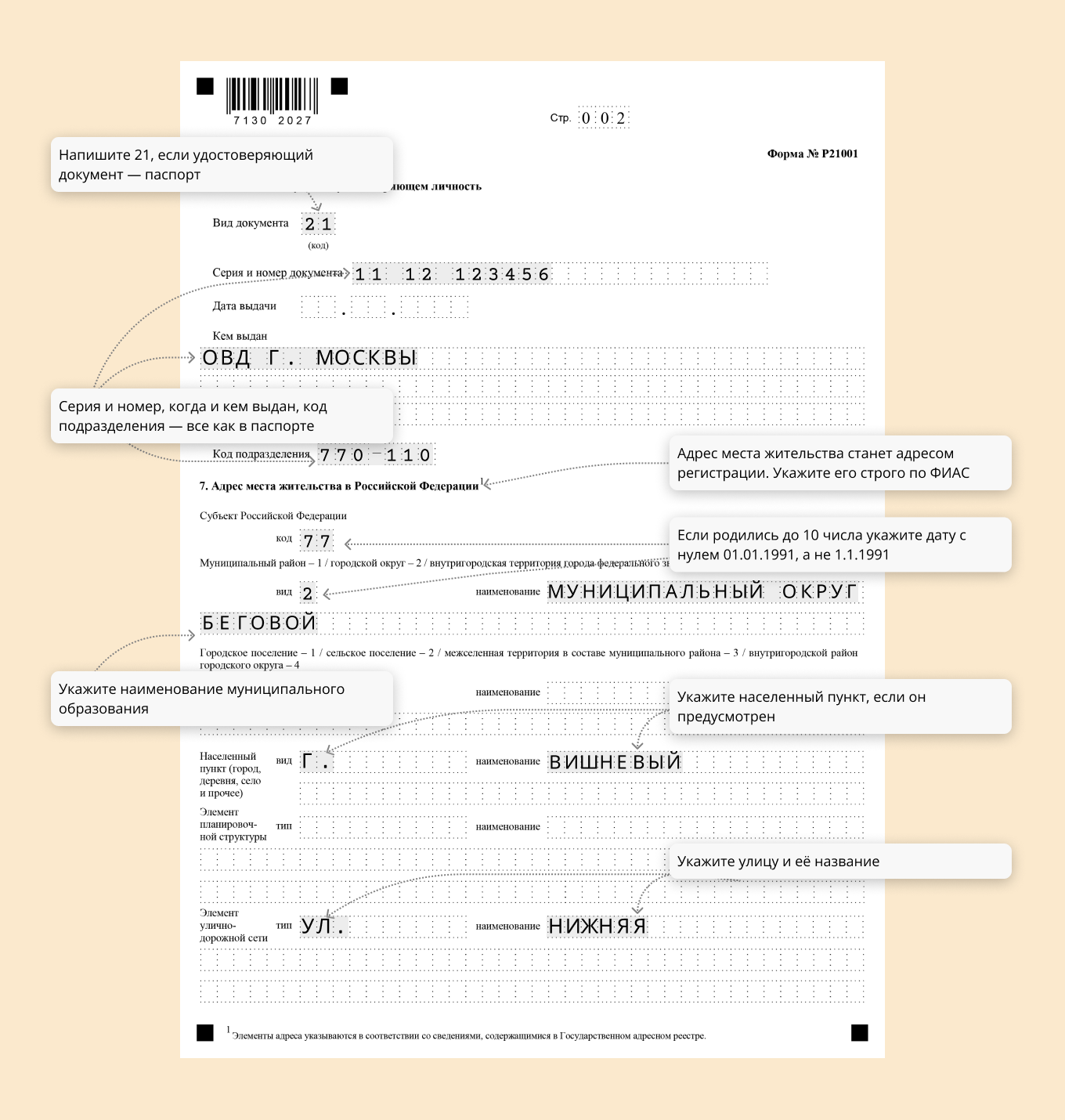

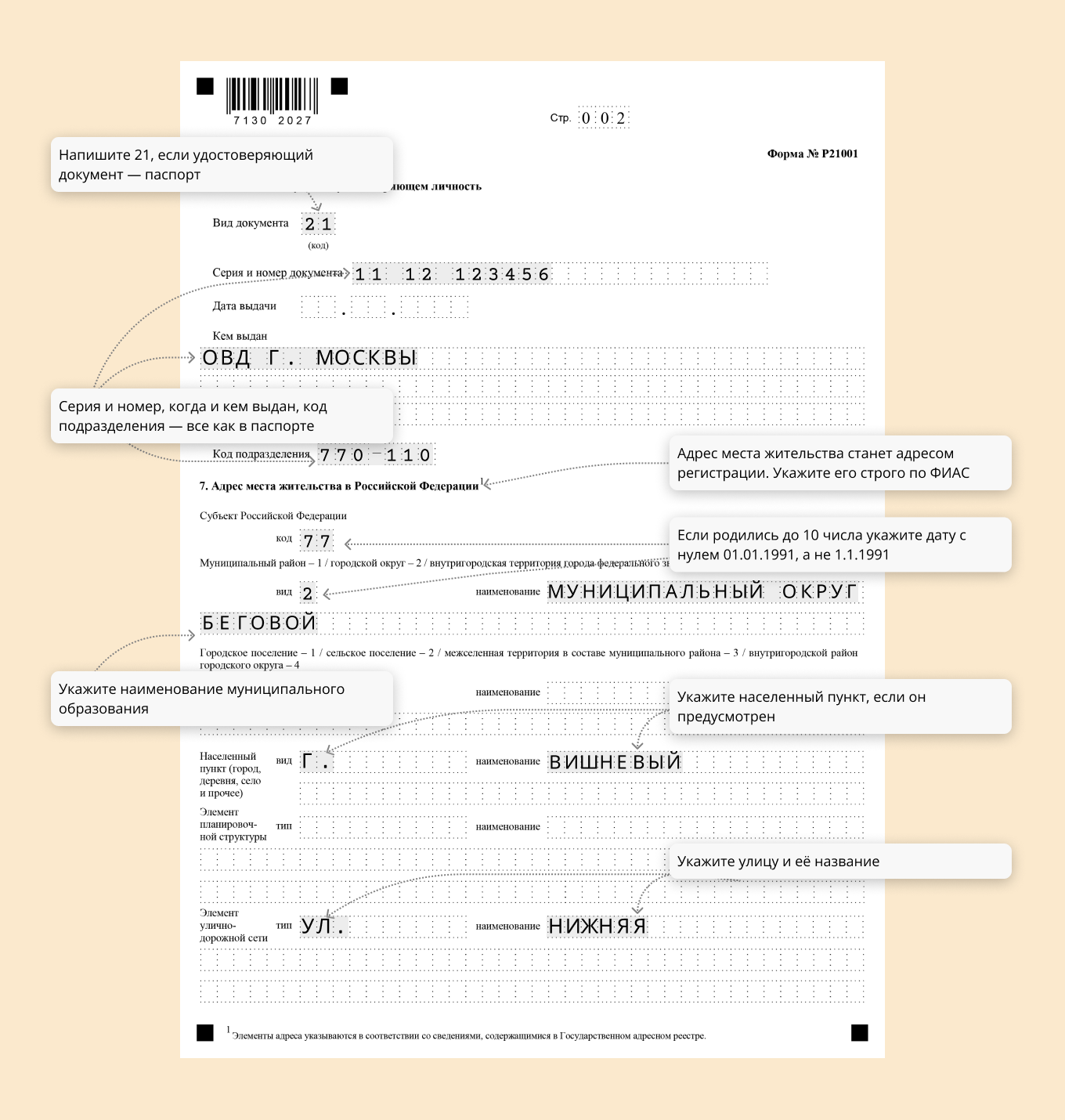

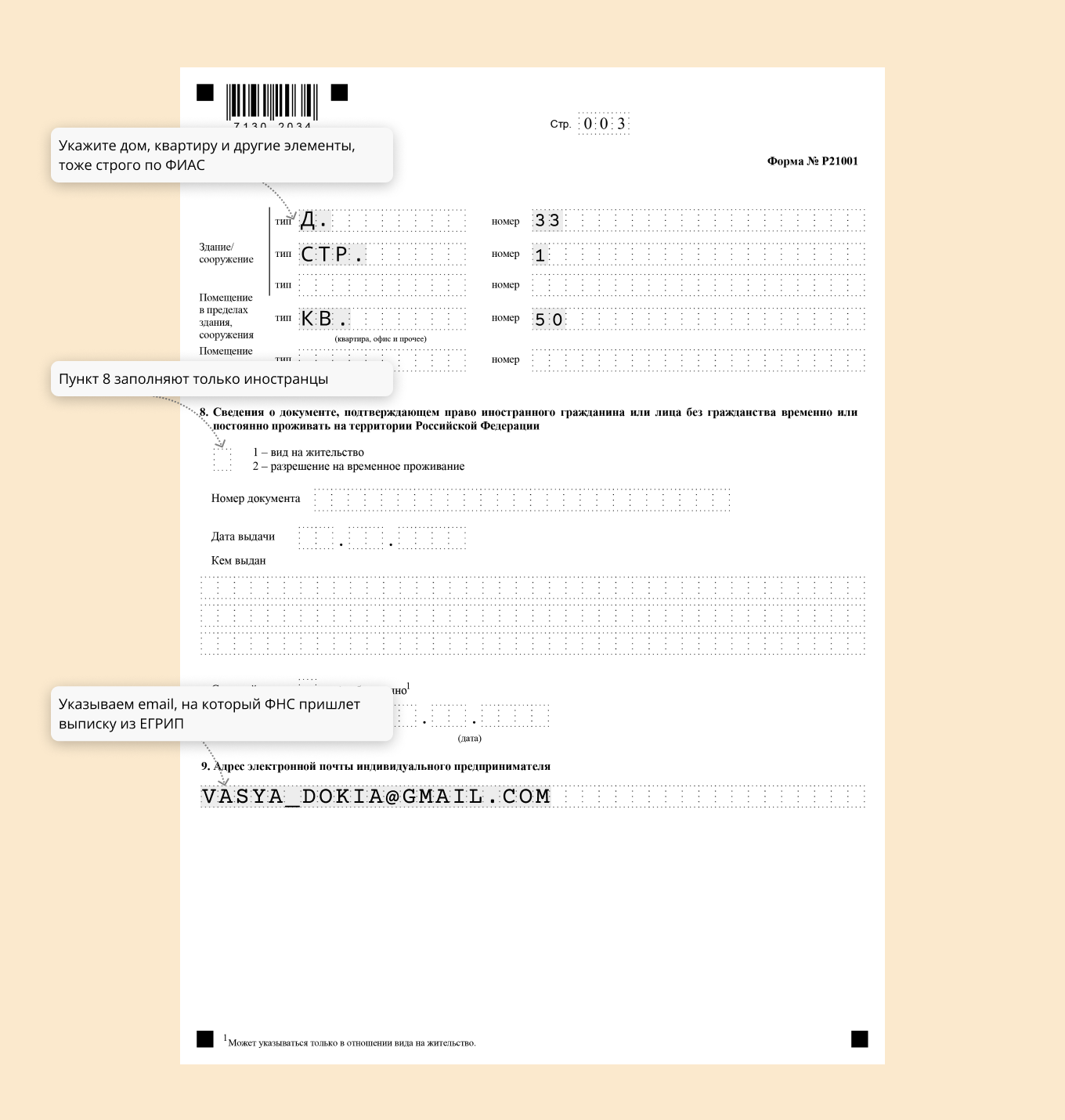

Перед тем, как зарегистрировать ИП самому, лучше изучить требования и правила ФНС России – за их нарушение точно откажут. Например, при заполнении заявки нельзя использовать строчные символы. Также нельзя вписывать в одно знакоместо больше одного знака. Или заполнять адреса не по ФИАС.

Если вы проходите регистрацию ИП самостоятельно, пошагово заполняете каждый лист заявления. Нужно быть готовым разбираться, здесь много тонкостей. Лучше показать на примере и с пояснениями.

|

| Рис. 12. Пример заполнения Р21001, стр. 1. Скачать бланк и заполнить самостоятельно |

|

| Рис. 13. Пример заполнения Р21001, стр. 2, паспортные данные и адрес. |

|

| Рис. 14. Пример заполнения Р21001, стр. 3, адрес и email. . |

|

| Рис. 15. Пример заполнения Р21001, стр. 4, виды экономической деятельности. |

|

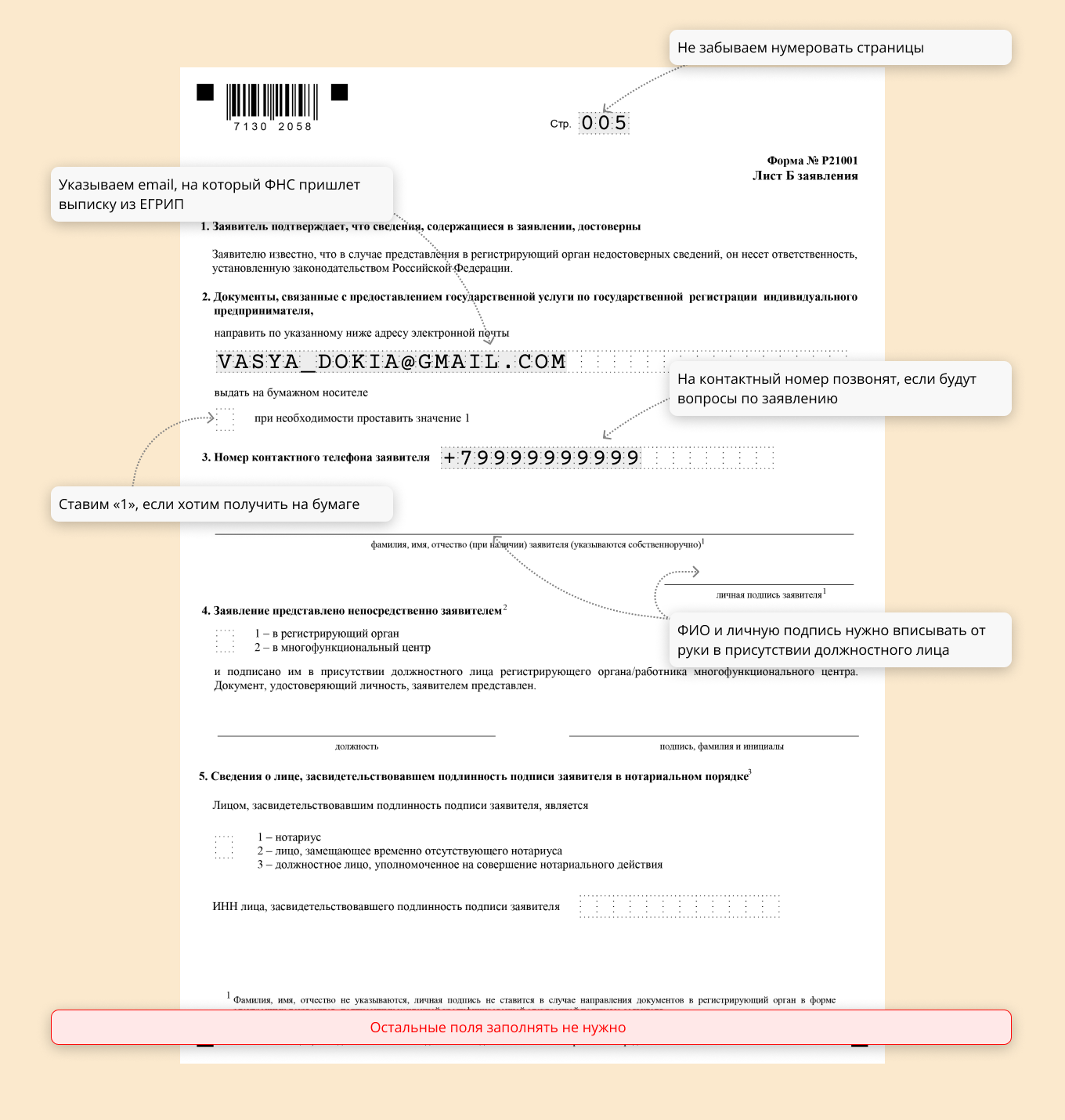

| Рис. 16. Пример заполнения Р21001, стр. 5. Скачать бланк и заполнить самостоятельно |

Важные правила заполнения Р21001 при самостоятельной регистрации ИП

Использовать только ПРОПИСНЫЕ символы.

Цвет пасты – черный, синий или фиолетовый.

Для одного знакоместа только один символ.

Ничего нельзя исправлять и дописывать. Есть ошибка – необходимо делать с начала.

Перед заполнением адреса сначала необходимо найти его в ФИАС.

Наименования видов населенных пунктов и их элементов писать сокращенно: с. – село, г. – город, ул. – улица и т.д.

Пронумеровать только листы А и Б, первые три страницы уже пронумерованы.

Незаполненные поля оставить пустыми. БЕЗ ПРОЧЕРКОВ.

Серию и номер паспорта разделяйте пробелами «12 34 567890».

Слова, которые не поместились в одной строчке, перенести на другую без знака переноса.

Не подписывать заявление заранее – только в присутствии должностного лица ФНС или МФЦ.

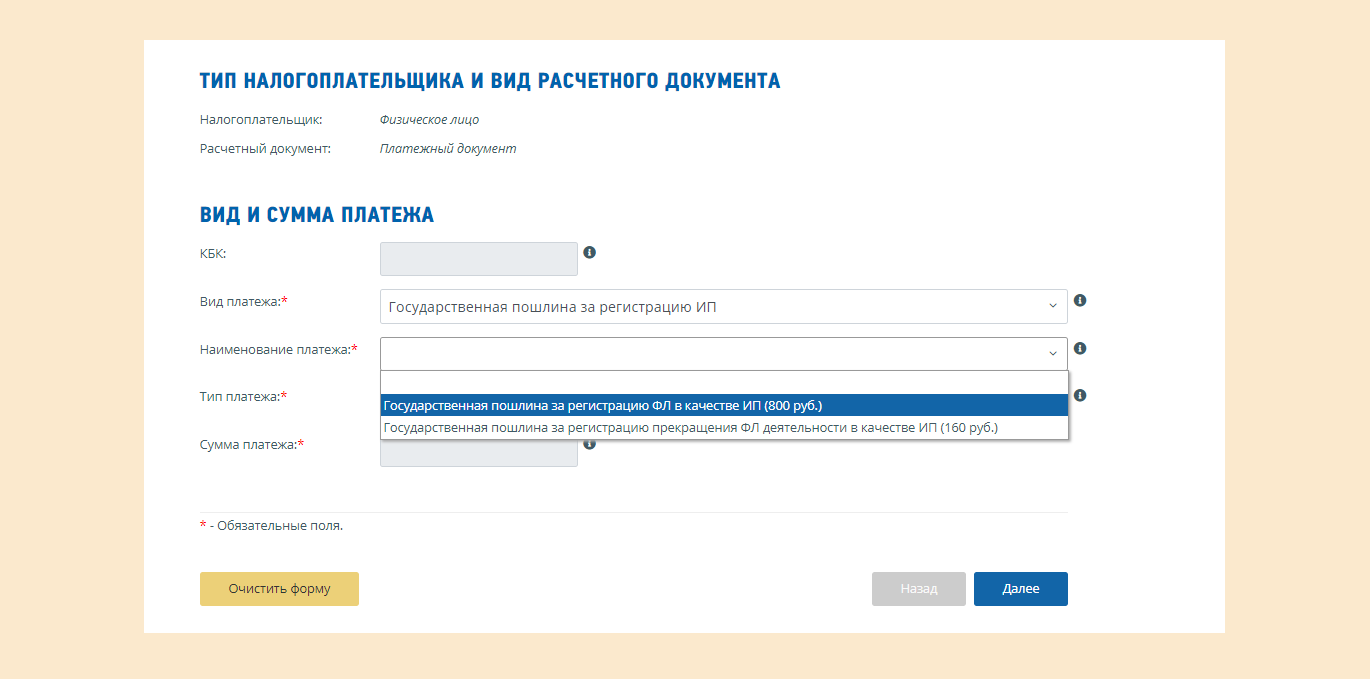

Шаг 4. Оплачиваем госпошлину

Госпошлина за регистрацию ИП – 800 . Но платить ее не всегда обязательно. Есть 4 способа подачи документов в налоговую, и обязанность платить госпошлину установили только для одного из них. Выбирая альтернативный способ подачи документов, получаем освобождение от пошлины.

| Нужно платить: | Не нужно платить: |

| При обращении лично в ФНС | Через МФЦ

Через нотариуса Через Интернет (нужна ЭЦП) |

Если планируете идти в ФНС России самостоятельно, порядок регистрации ИП заставляет заранее заплатить госпошлину. Это можно сделать на сайте налоговой инспекции или в любом банке по реквизитам с сайта. Достаточно ввести адрес и сервис сам определит, к какой налоговой инспекции будет относиться ИП. Для этого сначала необходимо заполнить вид и наименование платежа.

|

| Рис. 20. Заполнение вида и наименования платежа. |

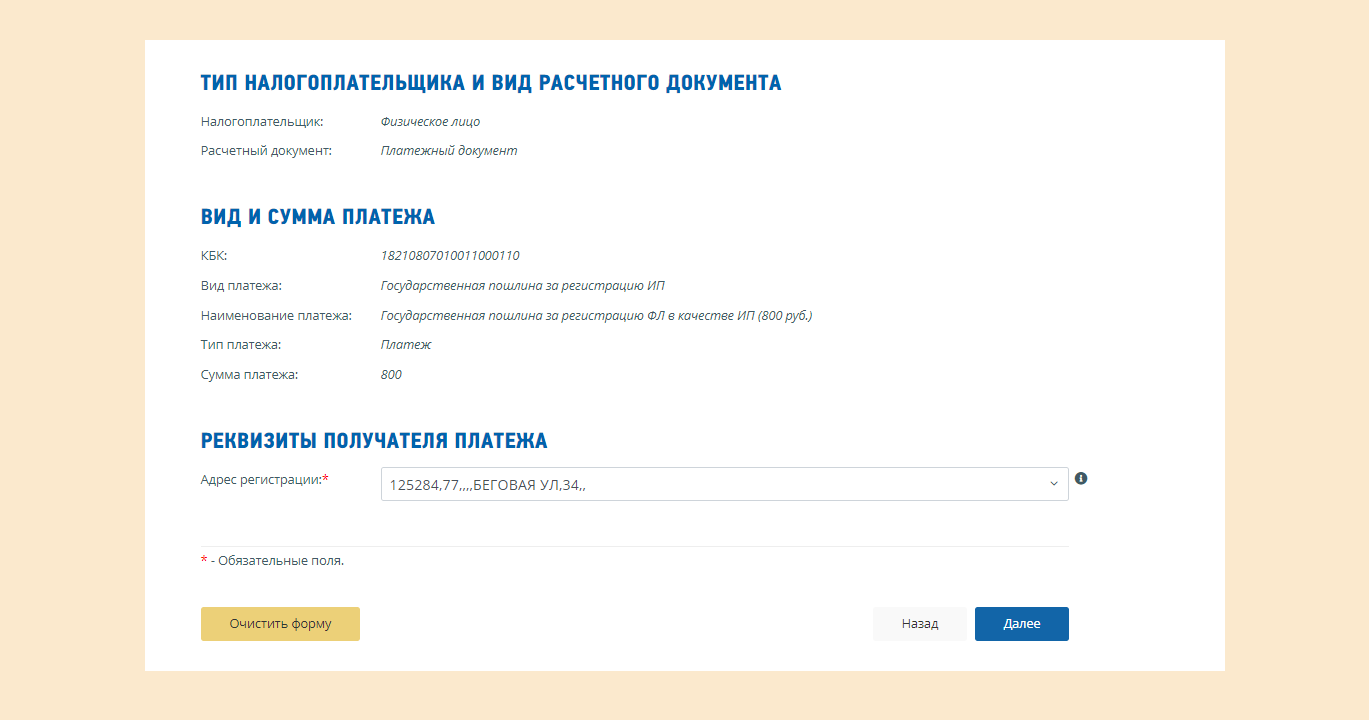

В поле «Реквизиты получателя платежа» необходимо указать адрес регистрации – чтобы сайт смог определить ответственную налоговую.

|

| Рис. 21. Заполнение реквизитов получателей платежа. |

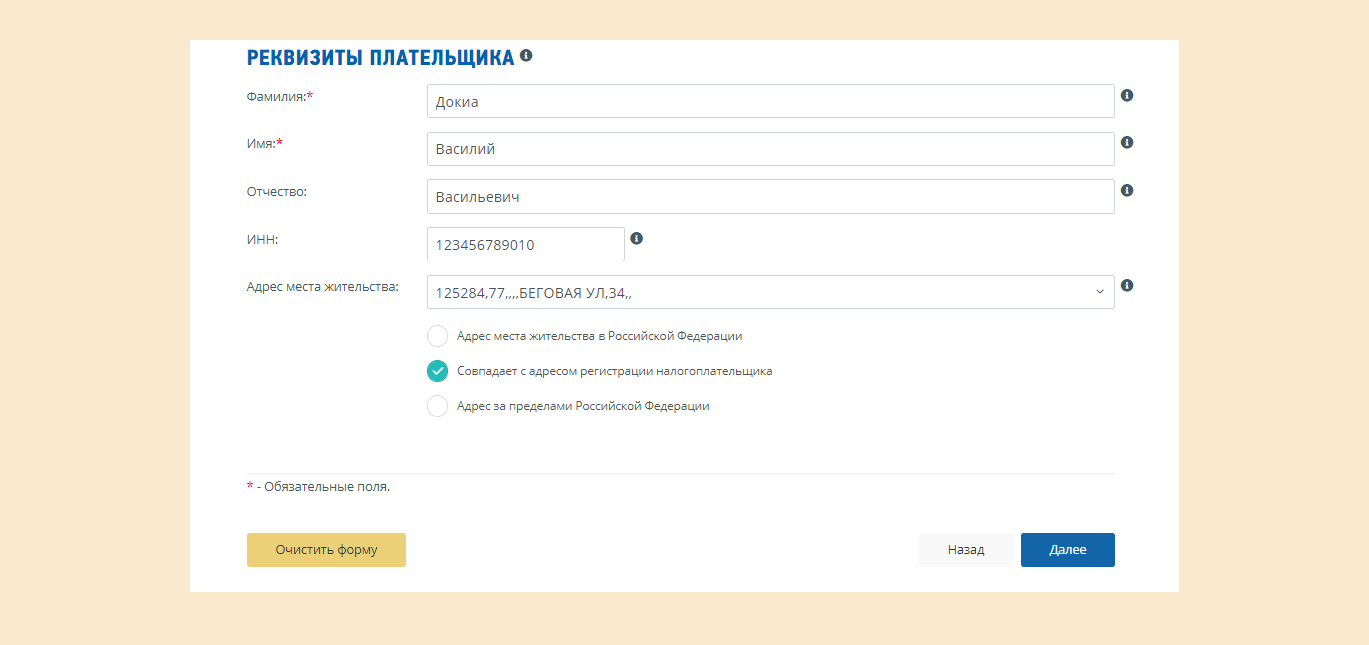

В реквизитах плательщика напишите свою фамилию. Данные плательщика и ИП должны совпадать. Если хотите оплатить госпошлину онлайн, не забывайте указать ИНН – без него платеж не примут. Если нужны только реквизиты, ИНН можно не писать. Следуем по инструкции.

|

| Рис. 22. Реквизиты плательщика. |

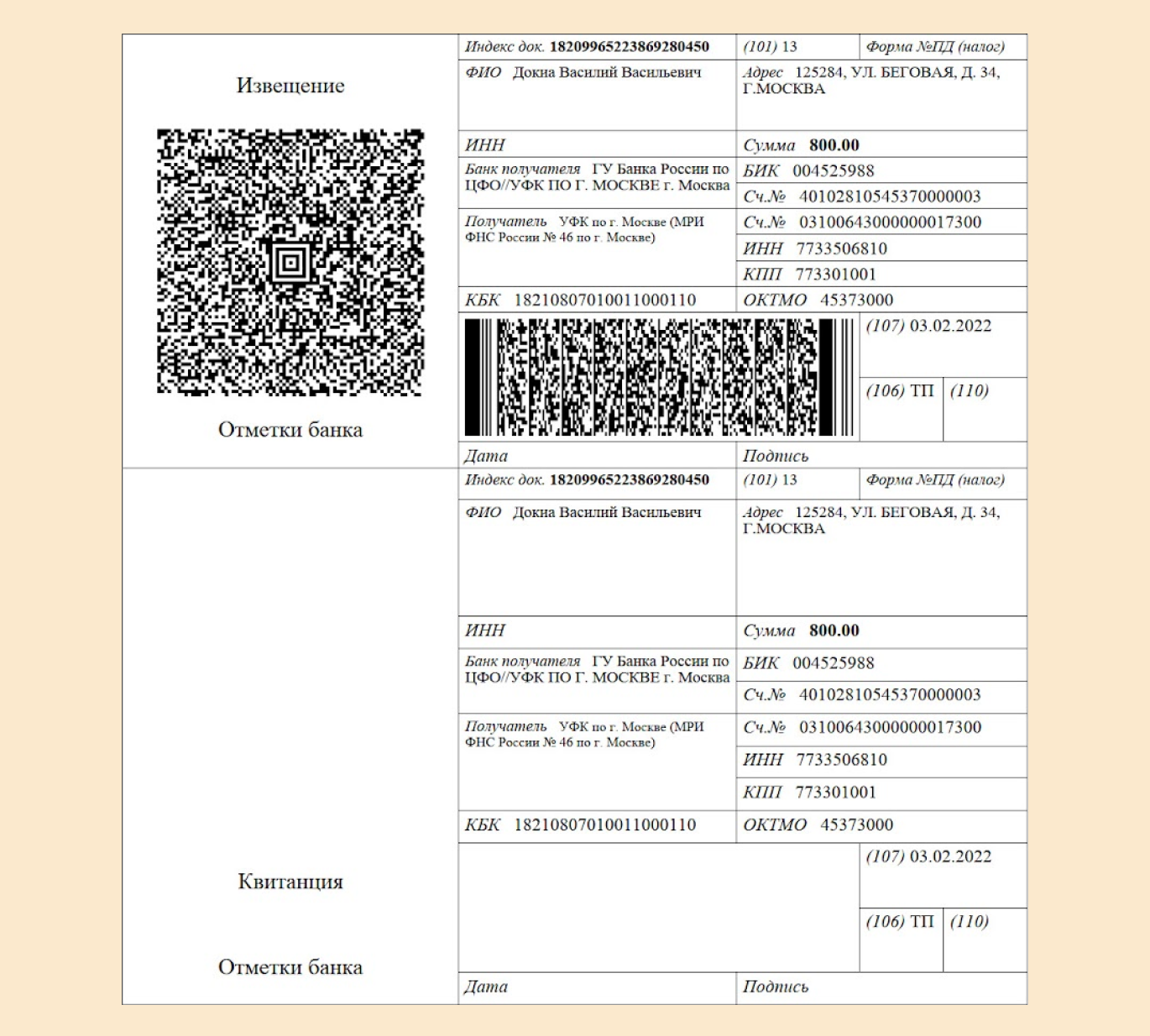

Формируем платежный документ и получаем вот такую платежку. Ее можно распечатать и отнести в банк. Или сохранить на телефон и показать кассиру в отделении, чтобы он мог переписать реквизиты. Почти во всех банках эти реквизиты есть, они могут и не понадобиться.

|

| Рис. 23. Платежный документ. |

Если вводите ИНН – нажимайте «Оплатить» и выбирайте безналичный способ оплаты. Затем банк и оплату через «Госуслуги». В результате получите вот такую квитанцию. Ее можно распечатать и приложить к документам для регистрации ИП самостоятельно.

|

| Рис. 24. Документ при онлайн-оплате пошлины. |

Есть 4 способа, как зарегистрировать ИП самому:

| Лично | В МФЦ | Через нотариуса | Через Интернет | |

| Куда идти | В МИФНС, которая отвечает за регистрацию ИП. Обычно 1 в городе | В любую МФЦ или МФЦ для бизнеса | К любому нотариусу | Сайт ФНС

Госуслуги Банк |

| Что нужно | Личное присутствие | Личное присутствие | Личное присутствие | ЭЦП, профиль на Госуслугах или регистрационная карта для сайта ФНС |

| Что платить | Госпошлину | Бесплатно | Нотариальный тариф + услуги нотариуса | Стоимость выпуска ЭЦП |

Лично. Регистрацией обычно занимается лишь одна инспекция в городе – заранее узнайте какая именно на сайте ФНС России. Прийти и оформиться в порядке живой очереди не получится – ФНС России просит записываться заранее. Например, по телефону. Онлайн-запись оформляют через Госуслуги или на сайте налоговой. Не забудьте предварительно заплатить госпошлину.

Важный момент: подавать документы нужно в налоговой по месту прописки – постоянной, а если ее нет, то можно и по адресу временной. Если вы зарегистрированы в одном городе, а проживаете в другом, выбирайте один из трех других способов подачи документов.

В МФЦ. В порядке живой очереди в МФЦ тоже не попасть. Запишитесь заранее по телефону или на сайте. Обязательно уточните, можно ли пройти регистрацию ИП самостоятельно в выбранном МФЦ. В некоторых городах подойдет только МФЦ для бизнеса.

У нотариуса. Подойдет любой, предварительная запись не требуется. Нотариусы действуют как посредники. Они не берут госпошлину, но вместо нее придется заплатить нотариальный тариф, а также оплатить технические работы – за проверку и заверение документов. Нотариус подпишет документы своей ЭЦП и в этот же день отправит их в налоговую в электронной форме.

Через Интернет. Чтобы зарегистрировать ИП онлайн через Госуслуги или сайт ФНС России нужна ЭЦП. Подписать документы можно прямо на сайте или с помощью специальной программы. Если ЭЦП нет, ее можно выпустить в любом из аккредитованных в Минцифры России центров. Цена вопроса – от 3 тыс. руб.

Если ЭЦП нет, а заморачиваться и тратить деньги нет желания, можно обратиться в банк. Там предложат бартер: расскажут, как зарегистрировать ИП самостоятельно и бесплатно выпустят ЭЦП, а взамен предложат открыть бизнес-счет. Это стоит сделать, если:

- планируете принимать оплату по безналичному расчету;

- собираетесь подключать онлайн-кассу;

- открываете интернет-магазин или будете продавать в Интернете;

- планируете делать или получать переводы свыше 100 тыс. руб.;

- хотите сдавать отчетность в электронной форме;

- и так собирались получать ЭЦП.

Работать без счета можно, но неудобно. Если подключение расчетно-кассового обслуживания и так входит в ваши планы, лучше выбрать банк заранее. Так вы бесплатно получите ЭЦП и помощь с регистрацией.

Василий так и сделал. Еще на этапе подготовки документов в Dokia конструктор помог сравнивать условия РКО от разных банков и выбрать самые выгодные. Василий выбрал программу, условия открытия счета, сформировал документы и сразу же получил звонок из банка.

Менеджер предложил выбрать время и место для встречи, удобное Василию. В этот же день приехал представитель банка, проверил документы и сделал для себя копии – для выпуска ЭЦП и отправки заявления в налоговую. Выбранный Василием банк полностью взял оформление на себя, ему не пришлось проходить порядок регистрации ИП самостоятельно. Осталось только ждать, когда выписка из ЕГРИП придет на E-mail.

Шаг 6. Получаем выписку из ЕГРИП

Выписка из ЕГРИП и архив с другими документами придет на электронную почту, указанную в заявлении – обычно на это уходит 3 дня. Если вы дополнительно запросили бумажную копию, из налоговой позвонят и пригласят на встречу – чтобы выдать бумажную выписку с печатью и подписью. Но это не обязательно – электронная выписка равноценна бумажной.

Также бумажную копию можно получить у нотариуса. Он распечатает электронную версию и заверит ее своей печатью. Дополнительно электронные копии выписки появятся в личном кабинете на Госуслугах или сайте ФНС России – если оформлялись через них.

Это все, что нужно, чтобы зарегистрировать ИП самостоятельно. Поздравляем, теперь вы предприниматель!

Какие могут быть сложности

Отказ в регистрации. У налоговой есть целый список причин, по которым могут отказать и не сделать нас ИП. Например:

- ошибки в анкетных данных;

- ошибки в сокращениях. Например, «гор.» вместо «г.»;

- подача Р21001 не по месту регистрации;

- отсутствие в заявке ИНН;

- неоплата госпошлины, когда она обязательна;

- подача в налоговую поддельных документов, недостоверных сведений и пр.

Уведомление об отказе тоже придет на емейл. Его можно оспорить в налоговой или суде. Но проще исправить ошибки, заплатить госпошлину и подать документы повторно.

Место прописки. Адрес регистрации ИП – это место его постоянной прописки. Если прописки нет, нужна хотя бы временная регистрация в городе, где подаем заявление. Если мы живем с временной пропиской в Тюмени, а постоянная регистрация в Ханты-Мансийске, открывать ИП нужно в ханты-мансийской налоговой.

Телефонный спам. В Р21001 нужно указать контактный номер телефона. Бывает, что сотрудники налоговой продают эти номера телефонов банкам, а те начинают спамить предпринимателям с предложением открыть РКО. Количество звонков может доходить до 50-70 в день. Есть два способа, как исключить этот риск:

- купить новую сим-карту и вписать ее номер в заявление. А потом игнорировать все звонки на него. Но тогда есть риск пропустить и важный звонок из налоговой.

- использовать Dokia – вместо личного номера, конструктор вставляет в заявление подменный. Все спам-звонки будут автоматически заблокированы, а в случае звонка из налоговой сервис переадресует его на настоящий номер.

Отсутствие гражданства РФ. Иностранным гражданам не запрещено открывать ИП, но есть кое-какие дополнительные требования. Например, все документы нужно перевести на русский язык, а перевод нотариально заверить. Еще нужно РВП или ВНЖ. И как минимум временная регистрация. В остальном процесс оформления такой же.

Что делать после регистрации

Открыть счет. Если не успели выбрать банк на этапе оформления, самое время подключить РКО после получения выписки из ЕГРИП. Счет можно не открывать, но тогда вы не сможете принимать и делать переводы более 100 тыс. руб., подключить онлайн-кассу или заключить договор с поставщиком.

Подключить кассу. Точно нужна, если планируете принимать оплату по безналу и платежными картами. Обычно подключить кассу можно в банке, в котором открыли РКО или у его партнеров. Так проще и дешевле.

Нанять сотрудников. С каждым нужно заключить трудовой договор, передать данные в фонды, завести трудовые книжки. Если планируете нанимать более 10 работников, лучше сразу нанять и бухгалтера. Отчетность и зарплатные ведомости отнимают слишком много времени.

Уведомить контролирующие органы. Это делают ИП в отдельных видах деятельности. Например, если открываете магазин или кафе, необходимо уведомить Роспотребнадзор. А если планируете заниматься перевозками – Ространснадзор. Вот тут указано, кто и кого должен уведомить. Обычно это можно сделать через МФЦ или по почте. Иначе рискуете получить штраф.

Оформить печать. На самом деле это не обязательно. Но предприниматели часто выпускают печать по привычке – чтобы накладные, договоры и платежки точно не вызывали вопросов у партнеров.

Коротко: как зарегистрировать ИП самостоятельно

- Определиться, как будете подавать документы: сами, через МФЦ, нотариуса или банк.

- Сделать копии паспорта и ИНН – в электронной форме или на бумажных носителях.

- Подобрать правильные ОКВЭды – вручную или в конструкторе документов.

- Выбрать выгодный налоговый режим и заполнить форму-уведомление о переходе на него.

- Без ошибок заполнить заявление Р21001 – вручную, на компьютере или в конструкторе документов.

- Оплатить госпошлину, если она обязательна.

- Подать документы удобным способов и через 3 дня получить выписку из ЕГРИП об успешной регистрации.

Еще статьи из этого раздела

- Цена и ценник: ответы на актуальные вопросы

- Наследование цифровых активов: российский и зарубежный опыт

- Цифровой рубль как новая форма национальной валюты: планы Банка России по его внедрению

- Коллективные иски в гражданском процессе: могут ли они все-таки стать популярными в России и при каких условиях?

- Возможные варианты перехода на электронные трудовые книжки и полностью электронный кадровый документооборот